Bankovní kartel versus slušní lidé

Mises.cz: 16. prosince 2011, Ondřej Moravec, komentářů: 26

Lidé mají bohužel všeobecně pocit, že současné bankovnictví je symbolem kapitalismu (respektu k individuálním majetkovým právům a možnosti použití soukromého majetku k produktivní činnosti, se všemi výnosy a riziky s tím souvisejícími).

Není zákeřnější cesty ke zničení základů společnosti než znehodnocení peněz. Ten proces zaměstnává všechny skryté síly ekonomických zákonů na straně destrukce - způsobem, jemuž rozumí jeden z milionu.

- J.M. Keynes

V průběhu týdne jsem od své banky obdržel leták lákající k investici do jejích podílových fondů. Po zběžném prolistování a pobavení se jsem jej samozřejmě zahodil, avšak sdělím vám své dojmy. Aspoň se (a třeba i vás) trochu rozčílím. Leták vítězoslavně sděloval, že zatímco běžné (penzijní) fondy zhodnocují v lepším případě o jedno až tři procenta ročně, vy si můžete užít investici v akciovém fondu s výnosem v průměru o 4 procenta vyšším. Na konci poté bylo nutné poučení, že čím vyšší očekávaný výnos, tím vyšší potenciální riziko.

Obecně se jedná o pěknou blbost, se stejným relativním rizikem lze dosáhnout řádově jiných relativních výnosů – tohle „všeobecné moudro“ (implikující dokonce empiricky velmi snadno vyvratitelnou neexistenci strategií s výrazně odlišným Sharpe ratio) vychází z porovnání dvou nejprimitivnějších obchodních přístupů, které postrádají jakýkoliv systém řízení rizika - nákup a dlouhodobá držba akcií versus dluhopisů. Při rozhodování konkrétně mezi investicí do akciového či dluhopisového fondu (ztělesňující právě popsané přístupy) však relevantní je.

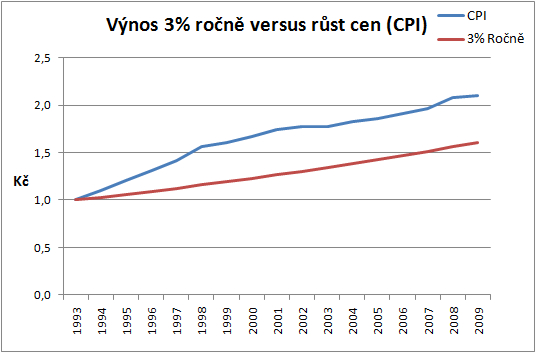

Dnes vám nehodlám poskytovat nějaké investiční poradenství, nýbrž vás chci vyvést z omylu, že investicí v penzijních fondech reálně vyděláváte. Pravdou je totiž pravý opak – po započtení všeobecného růstu cen (neboli znehodnocení peněz, snížení kupní síly peněžní jednotky, cenové inflace) stále ještě ztrácíte. K názorné ilustraci poslouží níže uvedený graf, který porovnává vývoj investice se zhodnocením 3% ročně s poklesem kupní síly Koruny od konce roku 1993 do konce roku 2009.

Zdroj dat: Český statistický úřad

Červená čára je vývoj vaší fiktivní investice se zhodnocením 3% ročně, modrá čára vývoj CPI (index spotřebitelských cen, populárně „míra inflace“), který zachycuje vývoj peněžních cen velmi rozsáhlého koše spotřebních statků, jehož alespoň hrubý relativní obsah by měl odpovídat struktuře spotřeby drtivé většiny občanů. Přeloženo do češtiny, zatímco vaše jedna Koruna se zhodnotila na 1,6 Kč, k provedení srovnatelného nákupu nyní místo původní jedné Koruny potřebujete 2,1 Kč! Reálně jste tedy nevydělali 60%, nýbrž 24% (1 - 1,6/2,1) ztratili. (Skutečná historická čísla místo fiktivního zhodnocení 3% nejsou tak děsivá, viz následující článek.)

Výše uvedený výpočet samozřejmě předpokládá, že struktura vašeho spotřebního koše se statisticky významně (tj. až na krajní případy to nezjistíte odhadem, nýbrž vhodným statistickým testem) neliší od koše používaného k výpočtu CPI. Zvědaví si mohou prostudovat přesné složení koše, zběžně jde o cca 25% výdajů na bydlení i s poplatky, 25% výdajů na potraviny a nápoje včetně alkoholu, 11% doprava, 9% rekreace a kultura, 5% oblečení, 5% vybavení a údržba domácnosti, 4% telekomunikace a zbytek nějaké okrajové čučky.

Pokud se struktura vašich výdajů statisticky významně liší, můžete na tom být jak lépe, tak hůře – podle toho, jak vzrostly ceny vámi nakupovaných statků. Pro drtivou většinu lidí se však bude jednat o relevantní data se širokým intervalem spolehlivosti. Krajním případem je například bezdomovec, který 50% utratí za alkohol a 50% za cigarety, ten však zpravidla nespoří a proti inflaci statečně bojuje okamžitou spotřebou všech svých příjmů. Více než všeobecný růst peněžních cen jej trápí selektivní zvyšování daní jeho spotřebního koše.

Ano, investice do fondů s podobným výnosem samozřejmě je lepší alternativou než držení hotovosti, pokud ji v daném horizontu nebudete potřebovat. Nelze se však opíjet představou, že množíte své úspory na stáří. Na nule byste za sledovaných 16 let byli při průměrném zhodnocení necelých 5% ročně. Pro úplnost nutno doplnit, že za posledních 10 let by vás na nule udržela právě ta 3% ročně. Pár prvních let ve sledovaném období je růst CPI významně vyšší než léta následující, což je zřetelné z grafu. Pokud tedy posledních 10 let někde spoříte či investujete s výnosem nižším než průměrná 3% ročně, reálně jste zchudli. (Spoření nejčastěji probíhá pravidelnými úsporami v určitých intervalech, což by vzhledem k převaze úspor v období s nižším CPI přineslo mírně optimističtější čísla. Výpočty jsou však bez poplatků, které tento rozdíl pohodlně smažou).

Vaše reálné „úspory na stáří“ se v penzijních fondech pomalu(?) a jistě snižují, v lepším případě jste dlouhodobě mírně nad nulou. Každý rok vaše jedna koruna znamená méně a méně, protože jich je kolem více a více. A peníze jsou jen prostředkem směny (v ideálním případě „pečetí minulé produktivity“), nikoliv spotřebním statkem, který ultimátně přinese žádanou službu při zlepšení vašeho živobytí. Více peněz přinese více produktů z perspektivy jednotlivce, nikoliv však z perspektivy celého ekonomického systému. Jinak by Zimbabwe (s největším počtem milionářů na světě) místo ekonomických hororů zažívalo nebeský rozkvět. Produkce, nikoliv tištění (tvorba) peněz, zvyšuje životní standard. A k efektivní produkci je nutná ekonomická kalkulace s penězi, na něž je možné se spolehnout.

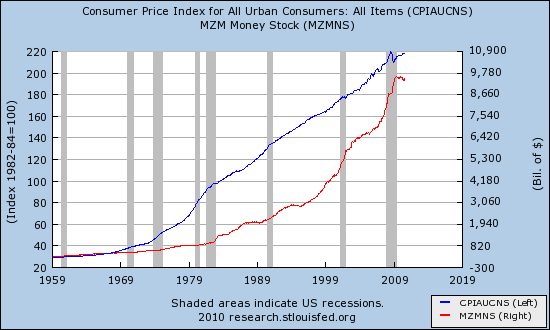

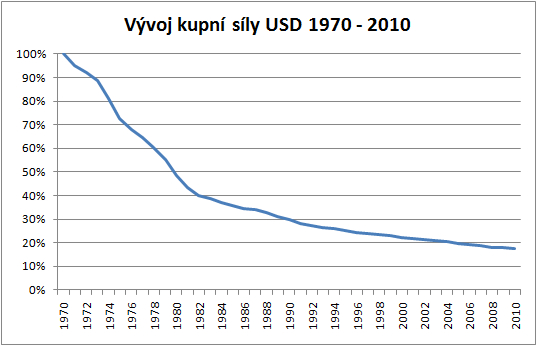

Pro u nás nedostupnou větší perspektivu se lze podívat do USA. Z grafu je zřejmé, že na nákup reálných věcí za 1 dolar v roce 1970 dnes potřebujete dolarů 5,6 (218/39, modrá křivka, levá osa). Na pravé ose je pro ilustraci vývoj peněžní nabídky, která od té doby narostla cca 20x, v průměru o necelých 8% ročně. Korelace mezi oběmi veličinami v daném období je 92%, za posledních 20 let dokonce 98% (jejich kauzální vztah vyplývá z teorie). Závěry jsou podobné, za daných 40 let byste potřebovali cca 4,5% roční výnos z investice, abyste dnes byli na nule. Pokud byste ve svých 20 letech uložili určitou částku na spoření s výnosem 3% ročně a v 60 letech šli do důchodu, kupní síla vašich „zhodnocených úspor“ by byla téměř o polovinu nižší – ztratili byste přes 40%! Ano, lepší než ztráta 80+% při přímé držbě hotovosti (viz graf níže), takhle si však nikdo to „výhodné spoření na stáří“ nepředstavuje.

Zdroj dat: Federální rezervní systém USA

Pokud někoho zajímá, co se stalo na začátku 70. let, kdy začíná velkolepý rozlet obou zobrazených veličin, nechť je srozuměn: prezident Nixon ve spolupráci s proslulým Miltonem Friedmanem přestřihl poslední nit mezi dolarem a zlatem. Role zlata v tehdejším finančním systému byla již velmi symbolická (občanům zlato zkonfiskoval Roosevelt v roce 1933) a víceméně absurdní. Centrální banky vyzbrojeny Friedmanovými matematickými modely na „řízení peněžní nabídky“ bankovního kartelu posléze započaly nejstabilnější inflaci v dějinách lidstva. Nejedná se o prudkou, krátkou a jasně znepokojující inflaci, jak tomu bývalo kdysi (zejména v období válek), nýbrž o několik procent ročně, nad nimiž většina mávne rukou. Za jeden lidský život však díky ní můžete přijít v podstatě o veškeré úspory, které držíte v penězích.

Dolar byl tehdy (na počátku 70. let) definován jako 1/35 unce zlata, avšak reálně na každou unci zlata existovalo mnohem více (papírových) dolarů než slibovaných 35. Byl vysoce nadhodnocen a díky tomu z USA zbývající (podhodnocené) zlato velmi rychle mizelo – když něčemu zákonem snížíte cenu, budete toho mít nedostatek (zde se ve skutečnosti původně nejednalo o snížení ceny zákonem, nýbrž o nedodržení slibované ekvivalence mezi zlatem a bankovkami, což z nich udělalo dva rozdílné statky s regulovanou cenou). De iure se dolarová bankovka stále tvářila jako potvrzení o vlastnictví 1/35 unce zlata, avšak američtí občané kdekoliv na světě (peněžní) zlato vlastnit od roku 1933 pod hrozbou trestného činu nesměli. De facto tímto potrvzením dolar nebyl již dávno, pár měsíců před krachem v roce 1929 bylo zlatem kryto pouhých cca 4,2% bankovek (i když se stále každá tvářila jako nárok na celých tehdy ještě 1/20,67 unce zlata). Jinak řečeno, neselhalo zlato, nýbrž podvádění zlatého standardu ze strany bank a jeho legalizace státem.

Dolarová bankovka z roku 1928, s textem „Držiteli vyplatíme na požádání 1 dolar (1/20,67 unce zlata). Šlo to těžko, když v červnu 1929 bylo bankovek 71,8 miliard a zlata 3 miliardy dolarů. Navrch huj, uvnitř fuj… takže obviníme a znárodníme zlato (aspoň trochu vyděláme), učiníme jeho držbu trestným činem (kdyby někdo chtěl narušovat náš monopol) a bude po problému se zpátečníky, kteří chtějí svůj uložený majetek fyzicky zpět (barbaři, co nepochopili Novou éru).

Právě proto hlavy velkých finančních skupin v USA na začátku 20. století horlivě lobbovaly za vznik centrální banky. V případě problémů jim měla dodat alespoň část zlata, které již tehdy z většiny existovalo pouze na papíře. Dnes to má centrální banka mnohem snažší a stačí jí připsat pár nul na účty obchodních bank, což ta americká v posledních letech dělá s nulovým úrokem. Ač centrální bankovnictví principiálně zavrhuji jakožto částečnou socializaci (zejména ohledně nákladů, výnosy zůstávají soukromé) nejdůležitější části svobodného ekonomického systému (jež by více než jakákoliv jiná měla fungovat na těch nejtvrdších tržních principech nemilosrdného respektu k majetkovým právům a konkurence ve službách zákazníkovi), naše ČNB patří mezi nejlepší světové exempláře – samozřejmě díky konkrétním osobám v jejím vedení.

Nejednalo se tehdy o nějaké „temné politické spiknutí“, zákonodárci zřejmě jako obvykle nebyli schopni dohlédnout ekonomicko-společenské důsledky legislativy předkládané jim ke schválení a viděli jen bezprostřední krátkodobé výhody (a že to tehdy byli moudřejší muži než dnes). Zato bankéři museli vědět lépe, že státní posvěcení jejich staletých praktik nebude bez nákladů – ne však pro ně. Vše bylo komunikováno jako počátek „Nové éry“ veřejného blaha, skoncování s hospodářským cyklem a začátek stabilně rostoucí prosperity na věky věků. Největším úspěchem ekonomie „Nové éry“ bylo právě založení Fedu v roce 1913, aby „ekonomika měla dostatek peněz a bankovní systém větší integraci a stabilitu“ (rozuměj aby bankéř měl zajištěné výnosy z úvěrování nově natištěnými penězi a instituci, která ho v případě problémů vytáhne z bankrotu na náklady veřejnosti).

Šestnáct let poté světem otřásla hospodářská krize, která mimo jiné zčásti vydláždila cestu k mimořádnému úspěchu (nacionálního) socialismu v Evropě. Profesor Irving Fisher, jeden z amerických velikánů ekonomie „Nové éry“, prohlásil 15. října 1929 (necelé dva týdny před Černým čtvrtkem): „Předpokládám, že akciový trh se v průběhu následujících měsíců vyšplhá vysoko nad současné hodnoty.“ Svou ignoraci doplnil v pondělí 21. října (3 dny před krachem) o „Ceny akcií jsou stále níže než jejich reálná hodnota“. Domýšlivý Lord Keynes 2 roky předtím švýcarskému bankéři Somarymu (který se jej marně snažil odradit od dalšího investování do akcií, protože dobře věděl, co dříve či později přijde) v soukromé konverzaci sdělil, že „za jejich života žádná další krize nebude“. Inu, DJIA spadnul mezi lety 1929 a 1932 o 90% a oba pánové zaslouženě přišli o drtivou část svých investic.

Lidé mají bohužel všeobecně pocit, že současné bankovnictví je symbolem kapitalismu (respektu k individuálním majetkovým právům a možnosti použití soukromého majetku k produktivní činnosti, se všemi výnosy a riziky s tím souvisejícími). Málo tvrzení je dále od pravdy. Současné „moderní“ bankovnictví je symbolem vítězství speciálních zájmů nad respektem k majetkovým právům - symbolem propojení byznysu s politikou, udělení privilegií danému podniku na úkor (majetkových práv) někoho jiného. V tomto případě každý nese část nákladů těchto privilegií (socialisté by to trefně nazvali vykořisťováním veřejnosti bankami), čistými příjemci nezasloužených výnosů (jejichž náklady jsou socializovány inflací) jsou finanční domy, stát a část držitelů nových úvěrových peněz.

Řešením situace nemůže být ustavení dalších a dalších regulačních orgánů vnášejících do finančního systému stovky regulací nad rámec majetkových práv, které mají krotit neblahé důsledky onoho privilegia pro banky. Řešením je pouze fundamentální reforma finančního systému, kdy banky přestanou fungovat na principu částečných rezerv, tj. přestanou poskytovat úvěry s časovou strukturou ze závazků splatných v současnosti (technické detaily jsou dnes trochu jiné, ekonomická podstata stejná). Jedině tak při poskytování úvěru nebude docházet ke zvyšování peněžní nabídky a potažmo všeobecné cenové „hladiny“. Ano, přesně ten státem posvěcený bankovní kartel vytvářející inflaci vám nabízí ona neodolatelná z(ne)hodnocení.

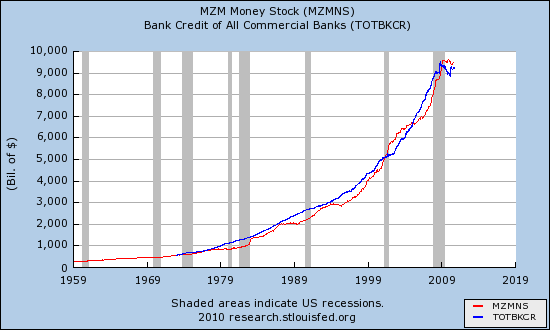

Vývoj celkové výše úvěrů poskytnutých obchodními bankami a peněžní nabídky. Korelace mezi veličinami je 99,4%. Jejich kauzální vztah vyplývá ze současné praxe: při poskytnutí úvěru nové peníze vznikají, při splácení zanikají. Aby nedošlo ke kontrakci (deflaci) peněžní nabídky a neblahým důsledkům s ní spojeným, musí suma nově poskytnutých úvěrů každoročně převyšovat sumu splátek úvěrů minulých. Vzniká tak samoživící se exponenciální růst úvěrování a peněžní nabídky, který však nemůže pokračovat donekonečna.

Poměrně laický článek již nehodlám zatěžovat další diskuzí o konkrétních krocích a důsledcích takové reformy. Její realizce v dohledné době je velmi nepravděpodobná, protože status quo samozřejmě stále vyhovuje skupinám, které z něj těží na úkor veřejnosti – finančním domům a státu (vládě). Zákonodárci však (až na výjimky a na rozdíl od bankéřů) tématu nerozumí více než Ruda z Ostravy a v těchto záležitostech za ně fakticky rozhodují jejich (v danou chvíli) aktuální ekonomičtí poradci, nezřídka zároveň zaměstnaní ve službách finančních domů.

Zakončím citátem Lorda Actona, britského politika a historika z 2. poloviny 19. století (který měl pravdu výrazně častěji než Lord Keynes): „Dříve či později bude muset být sveden boj o záležitost prolínající se staletími: lidé versus banky.“ Zatím lze jen s lítostí konstatovat, že od smrti Lorda Actona před sto lety banky vítězí na celé čáře. Nedostatek kvalitního ekonomického vzdělání inteligentní veřejnosti je jedním z důvodů. Stále si myslíte, že ignorace ekonomie je dobrý nápad, protože vás se netýká a moudří politici a jejich ekonomičtí poradci konzistentně dělají správná rozhodnutí pro blaho všech?

Pro porozumění současnému finančnímu systému a vztahům mezi centrální bankou a obchodními bankami, viz J. Jílek: Účetnictví bank a finančních institucí (2009 Grada, 584 stran) & Peníze a měnová politika (2004 Grada, 742 stran)

Pro komplexní monografii věnovanou tématu, včetně teorie a historie bankovnictví od Antiky po současnost, společně s hlubokou právní analýzou, viz J. H. de Soto: Money, bank credit and economic cycles (2006 LvMI, 906 stran, v češtině pod názvem Peníze, banky a hospodářské krize, 2009 ASPI: Liberální institut, 865 stran)

Pro monografii na téma etiky tvorby peněz, viz J. G. Hulsmann: Ethics of money production (2008 LvMI, 292 stran)

Ostatní zdroje:

M. N. Rothbard: America’s Great depression (2000 LvMI, 409 stran) & History of money and banking in the US (2002 LvMI, 510 stran)

Zdroje citátů:

J. M. Keynes: The economic consequences of the Peace

G. Thomas and M. Morgan-Witts: The day the bubble burst

F. Somary: The raven of Zurich

James D. Scurlock: Maxed out: Hard times, easy credit and the era of predatory lenders

Za tento článek můžete poděkovat snaze Raiffeisenbank CZ nalákat mne do podílových fondů :-).